El Tesoro logró una importante adhesión al canje que realizó ayer, incluso por encima de lo esperado por los inversores. En total, refinanció deuda por $ 4,3 billones, que ahora se transformará en nuevos títulos en pesos que vencen en 2024 y 2025. El resultado le permitió al Gobierno sacarse de encima la pesada mochila que representaban los millonarios vencimientos del segundo trimestre, ya que consiguió despejar el 61,5% de los vencimientos totales en pesos.

El resultado de la transacción le permite al Gobierno ganar un poco de aire y sacarse de encima un problema que hace meses venía preocupando a los mercados, que tiene que ver con la fuerte acumulación de vencimientos de deuda en moneda local. Los tenedores de títulos se venían resistiendo a comprar deuda que vence más allá de junio, por los temores que generaban las PASO y el recuerdo de lo sucedido en 2019.

Al reducirse significativamente el volumen de deuda que vence en el segundo trimestre, que hasta esta operación superaba los 6 billones de pesos, se minimizan significativamente los riesgos de semejante concentración. La posibilidad de un “reperfilamiento” de la deuda queda prácticamente descartado, al tiempo que también se minimiza la emisión de pesos por parte del Banco Central para salir a comprar títulos de aquellos tenedores que no quieran refinanciar en los próximos meses.

Para la deuda que vence en el corto plazo y no fue canjeada, desde el ministerio de Economía se aclaró que continuarán las licitaciones como venía ocurriendo mes a mes. Lo más probable es que se insista con deuda de corto plazo, pero que lentamente vaya superando la “pared” de agosto. Es decir se intentará que los bancos, empresas e individuos que mantienen títulos en pesos se animen a comprar deuda que vence más allá de las elecciones primarias.

El significativo resultado obtenido en el canje facilitará que la deuda que no ingresó pueda ser refinanciada en los próximos meses con menos sobresaltos. Además, reduce la necesidad de emisión monetaria, algo que favorece la relación de la Argentina con el FMI

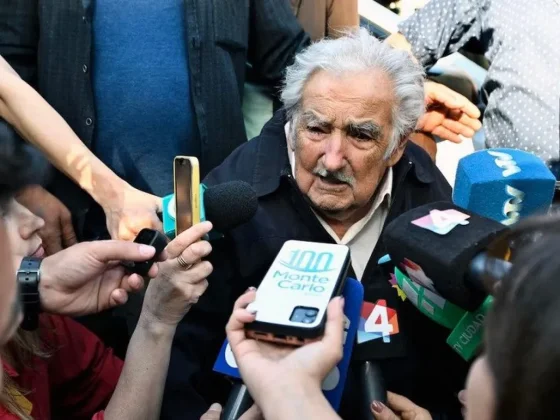

De manera indirecta, el canje también es una buena noticia para la relación de la Argentina con el FMI, al reducir un importante factor de expansión de la cantidad de dinero. El año pasado, por ejemplo, la crisis que afectó a la deuda en moneda local implicó la emisión de 2 billones de pesos entre junio y julio. Aquella fuerte turbulencia, que también impactó en el mercado cambiario, derivó en la intempestiva salida de Martín Guzmán del ministerio de Economía.

El resultado de la transacción le permite al Gobierno ganar un poco de aire

Desde el ministerio de Economía destacaron que la mayor participación estuvo concentrada en bancos y en el sector público, ya que entre los dos ingresaron con el 85% de sus tenencias al canje. También se detalló que organismos estatales como el propio BCRA, ANSES (a través del Fondo de Garantía y Sustentabilidad) y el Banco Nación representaban el 34% del total de los títulos elegibles, un porcentaje mucho menor al de dos los canjes que se habían hecho anteriormente.

Fue mucho menos significativa la proporción aportada por otros jugadores, como fondos comunes de inversión o la tesorería de las empresas. En estos casos, resulta mucho más difícil extender de manera tan significativa los plazos de los bonos que mantienen en cartera.

“Todos los actores -indicaron desde el palacio de Hacienda a través de un comunicado- coincidieron en la relevancia de esta operación, dado que contribuye a suavizar el perfil de los vencimientos de deuda del Tesoro, reduciendo la incertidumbre y mejorando las condiciones de financiamiento”.

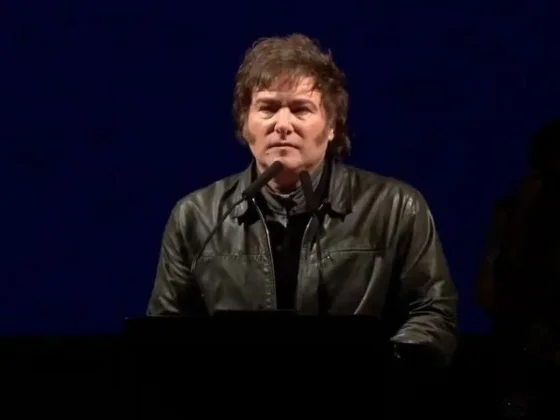

Luego de este resultado, a Sergio Massa le sigue quedando el principal desafío de los meses previos a las elecciones: la extrema escasez de divisas producto de la sequīa y su brutal impacto en la cosecha. Los nuevos cálculos de la Bolsa de Cereales y de CREA ya marcan un fuerte aumento en la pérdida esperada respecto a la última campaña, que incluso podría aproximarse a los USD 25.000 millones. Ya se descuenta que la sequía será incluso peor que la de 2009.

Despejar los vencimientos en moneda local le quita presión al dólar, algo clave en este contexto. Sin embargo, la abrupta caída de las liquidaciones del agro cuando ingrese la cosecha gruesa será un enorme desafío en los meses previos a las elecciones. No será fácil contener la presión sobre los distintos tipos de cambio, como lo demuestran las continuas ventas que diariamente realiza el Central para evitar un salto del dólar oficial.

Por lo pronto, se espera un cepo cambiario todavía más rígido en los próximos meses. Habrá mayores restricciones a las importaciones y un fuerte impacto en la actividad económica, que ya en los últimos meses presenta síntomas claras de haber caído en recesión, la cual se podría profundizar en los próximos meses.